In verkiezingstijden zijn er altijd partijen genoeg "die het geld gaan halen waar het zit." Zij zijn bewust blind voor de al bestaande belastingen op vermogen en tonen zeker niet de internationale vergelijking want daaruit blijkt dat België al bij de hoogste belastingheffers zit. Denk maar aan de effectentaks, de premietaks, de roerende voorheffing en de beurstaks. Zij zwijgen ook als vermoord over een vermogensbelasting die nochtans iedereen treft en zeker ook de lagere middenklasse.

De Vlaamse erfbelasting

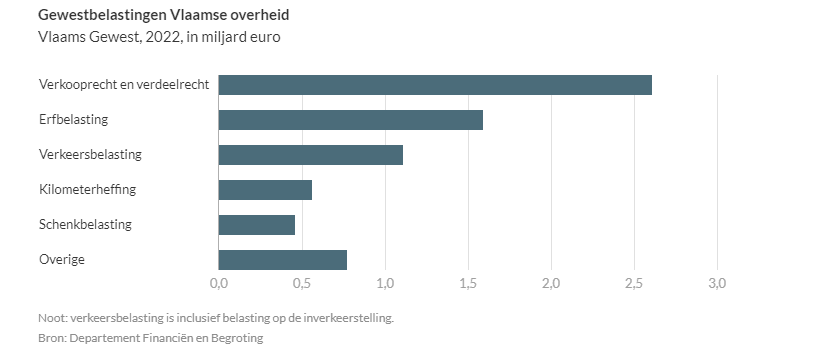

Het Vlaams Gewest inde in 2022 een totaal van 52.6 miljard € aan belastingen. Het grootste deel komt uit de federale pot via de financieringswet en via opcentiemen op de personenbelasting. Eigenlijk int Vlaanderen zelf rechtstreeks slechts 7.1 miljard € aan gewestbelastingen. Zie hieronder de verdeling over de verschillende soorten heffingen. De erfbelasting staat op de tweede plaats.

De tarieven van de erfbelasting worden door de Vlaamse regering bepaald. In een recent verleden heeft ze er trouwens aan gesleuteld. Niet echt de moeite waard om te vermelden want de percentages blijven stevig. Wat ze beter wel gedaan hadden, was de schijven van de erfbelasting eindelijk eens geïndexeerd.

“Ze zijn al sinds 1997 hetzelfde gebleven: in rechte lijn 3 procent op de schijf tot 50.000 euro, 9 procent op de schijf tussen 50.000,01 en 250.000 euro, en 27 procent boven 250.000 euro. Stel dat ze wél waren geïndexeerd, dan had je nu 3 procent moeten betalen tot 84.500 euro en 9 procent tot 422.500 euro, en was het tarief van 27 procent slechts voor het deel boven 422.500 euro van toepassing. Dat die bedragen niet worden geïndexeerd, zorgt ervoor dat de Vlaamse regering slapend rijk wordt. Vorig jaar hadden we een inflatie van 10,5 procent. Dat weerspiegelt zich dus niet in die belastingschalen.”Prof. Michel Maus in Trends van 1/10/2023 - Laurens Bouckaert

Is de erfbelasting onvermijdelijk?

Ja, bekeken vanuit een Vlaams en Belgisch perspectief. Zonder de erfbelasting krijgt Vlaanderen zijn budget niet rond. Het is een bewuste politieke keuze om niet te indexeren. Ondertussen doen de stijgende waardering van vastgoed en de rendementen op beleggingsportefeuilles hun werk: de belastbare basis alsmaar vergroten en dit bij iedereen en zeker niet alleen bij de grote vermogens. Geen enkele beleidspartij spreekt over een wijziging van deze belasting en enkel vanuit liberale hoek wordt er soms allusie op gemaakt dat de Vlaamse regering een inconsequente en unfaire belasting in stand houdt. Er is in het verleden al hard geroepen om ze af te schaffen maar daar zien we in deze campagne weinig van.

Nee, ze is niet onvermijdelijk. Er zijn landen in de wereld waarin dit niet bestaat. Het kan dus anders. Maar België is Europees kampioen met het hoogste niveau aan erfbelasting en na Zuid-Korea nummer twee in de wereld.

Wie er ook aan de macht komt na juni 2024, die heeft geld nodig om te regeren en die gaat zeker niet nu voor de verkiezingen deze slapende budgetpost die alsmaar toeneemt, inkorten.

Voor vele kiezers is deze belasting onrechtvaardig want het gaat over vermogensonderdelen die tijdens de verwerving en opbouw al zwaar belast waren. Toch zitten we in de kopgroep wereldwijd. Zijn we het dan toch zo gewend geworden dat ons belastingsysteem niet kan aangepast worden?

Wat kan je eraan doen tijdens je leven?

Eerst en vooral weten tot welke bedragen het huidige belastingtarief leidt in jouw situatie nu en later. Vooral dat later is een onderschat fenomeen. Alles stijgt (behalve de schijven), dus stijgt de belasting. Een overschrijding van een schijf is meteen een stevige sprong in belasting. Van 3 naar 9; van 9 naar 27...

Weten wie de erfbelasting moet betalen en zien of er wel voldoende liquide middelen zijn om de belastingbrief te betalen.

Alle vermogensonderdelen en hun evolutie in deze berekening betrekken. Op regelmatige momenten en zeker bij substantiële verschuivingen in het vermogen, opnieuw even rekenen.

Alle onderdelen van je vermogen samenbrengen en er vooral de evolutie van bijhouden.

Kan je dit zelf? Ja, maar ik zou het niet aanraden want het is voer voor specialisten.

Op tijd de weloverwogen en berekende beslissing nemen om iets aan de erfbelastingdruk te doen door de gekende technieken van schenking, testament en dergelijke.

Hulp nodig?

Cring brengt alles samen in een evolutieve digitale kluis in volle samenwerking met jou als klant.

De berekening van de erfbelasting is op elk moment beschikbaar en bespreekbaar.

Meer weten? Contacteer ons.

Lieven Vandenmeersche

Master in de personal financial planning

Antwerp Management School

0475 23 93 97

Disclaimer

De informatie in deze tekst is alleen bedoeld als achtergrondinformatie voor de ontvanger en voor gebruik door hem. Ze werd opgesteld met de beste bedoelingen en zonder enige garantie op of streven naar correctheid en volledigheid. Cring heeft gegronde redenen om aan te nemen dat alle feitelijke informatie hierin waar is op de datum van de tekst. Het betreft geen beleggingsadvies, ook geen aanbeveling, en ook geen aanbod tot verkoop van enige dienst of product en het is niet bedoeld als een voldoende basis om een beleggingsbeslissing te nemen. Vooraleer te handelen op basis van informatie uit dit document, moet u zich afvragen of het geschikt is voor uw specifieke omstandigheden en indien geschikt, professioneel advies zoeken. Het is de verantwoordelijkheid van elke persoon die een aankoop wil doen om kennis te nemen van alle toepasselijke wetgeving en reglementering en die ook na te leven. Ongeoorloofde reproductie of verspreiding van dit materiaal is ten strengste verboden. Cring aanvaardt geen verantwoordelijkheid voor verlies resulterend uit het gebruik van de hierin bevatte informatie.